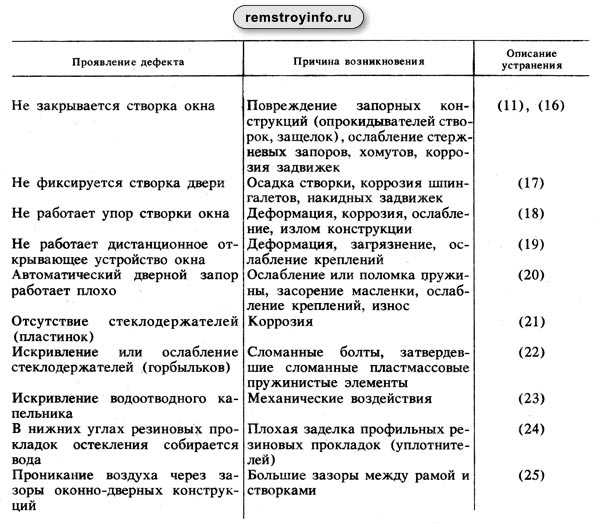

Причины поломки жалюзи для списания: Дефекты жалюзи для списания. Неисправности жалюзи для списания

- Основные неисправности секционных ворот и их ремонт

- Поломки рохли – основные причины неисправностей

- Понимание списания налогов для продавцов недвижимости

- Что такое прирост капитала?

- Способы минимизации налога на прирост капитала при продаже дома

- Виды коммерческих расходов, которые нельзя списывать

- Что я могу вычесть при продаже моего второго дома?

- Можете ли вы списать улучшения дома на налоги в 2020 году?

Основные неисправности секционных ворот и их ремонт

Содержание

- Открытие или закрытие ворот происходит не полностью

- Привод работает, но не поднимает ворота

- Привод и ворота не функционируют

- Самостоятельное открытие ворот сразу после закрытия

- Примерзание ворот

- Возникновение вибрации при открытии и закрытии

- Разрыв торсионной пружины

- Какие поломки возможны еще?

- Видео: как натянуть пружину

Установка секционных ворот становится отличным вариантом для обустройства гаражного проема, а также въезда на склад, в ангар, в производственный цех и т.п. Даже при правильном проведении всех работ наступит тот момент, когда возникнет какая-то неисправность. Это связано со сбоями в электросети, коррозией металла, проседанием грунта или же другими обстоятельствами. Существует несколько вариантов основных поломок, некоторые из которых можно исправить самостоятельно. Для других же придется вызвать мастера, способного сделать все необходимые корректировки и восстановить работоспособность установки.

Для других же придется вызвать мастера, способного сделать все необходимые корректировки и восстановить работоспособность установки.

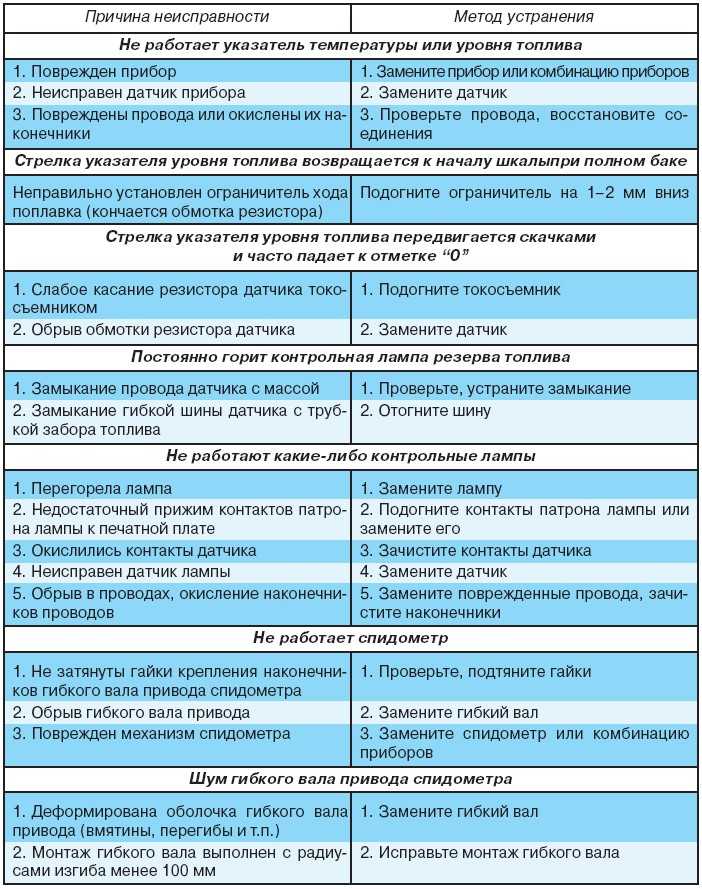

Неисправность секционных ворот, которая встречается часто – неполное открытие или закрытие. Причин для возникновения подобной неисправности может быть несколько:

- неполадки в работоспособности электросети;

- сбой в работе двигателей и усилителей;

- перегруз системы из-за проседания земли или другой причины.

Рисунок 1: Не закрываются секционные ворота

Определение причины возникновения проблемы можно провести простым способом. Необходимо плотно закрыть ворота, после чего отключить автоматику, перейдя на ручное управление. После этого следует предпринять попытку открыть устройство самостоятельно. Оно должно фиксироваться в любом положении, в котором вы его остановите. Если же конструкция этого не делает, является чрезмерно тяжелой или неподъемной – вероятной причиной поломки выступает вышедшая из строя пружина. Замените ее, после чего работоспособность будет восстановлена.

Замените ее, после чего работоспособность будет восстановлена.

Привод работает, но не поднимает ворота

Используя секционные подъемные ворота, можно столкнуться с проблемой, когда силовая установка работает, однако открытие всей конструкции не происходит. При наличии шума, исходящего от силовой установки, вы получаете уверенность в том, что электричество подключено, значит проблема заключается в чем-то другом.

Частой причиной возникновения подобной поломки является блокировка механизма. Первым делом необходимо проверить отсутствие во всех движущихся деталях посторонних предметов, мешающих нормальной работе всего агрегата. Необходимо проверить и наличие соединение металлических передающих.

Еще одной причиной сбоя в работе в такой ситуации может быть выход строя пружины. В таком случае основная нагрузка приходится на двигатель. Несколько раз он может выполнить функцию, после чего его работоспособность будет снижена, и ворота перестанут открываться.

Рисунок 2: Неисправность привода секционных ворот

Привод и ворота не функционируют

Иногда возникает ситуация, когда все механизмы вовсе не работают. В таком случае стоит узнать в какой из частей всей конструкции возникли неисправности. Для этого следует произвести открытие вручную, что позволит выяснить какая часть не работает – автоматика или сами ворота. Выяснить это можно и осмотрев пружину – если ее расхождение большое (5-7 см), то причина поломки именно в ней. Достаточно заменить деталь (делать это лучше в закрытом положении), после чего можно приступать к использованию.

Следует проверить и несколько элементарных причин, по которым не происходит открытие. Часто такая сложность возникает из-за отсутствия заряда в пульте дистанционного управления или сбоя в электросети. Проверьте эти моменты, ведь возможно проблема именно в них.

Самостоятельное открытие ворот сразу после закрытия

Довольно распространенная проблема, связанная с неверными настройками предела привода или сбоем в работе фотоэлементов. Необходимо убедиться, что в проеме нет никаких посторонних предметов, на которые реагируют датчики. Если таковых не обнаружилось, необходимо искать причины в другом.

Необходимо убедиться, что в проеме нет никаких посторонних предметов, на которые реагируют датчики. Если таковых не обнаружилось, необходимо искать причины в другом.

Решение такой проблемы требует вмешательства мастера, способного проверить фотоэлементы и настройки предела. Самостоятельное вмешательство может привести к еще большим неприятностям.

Примерзание ворот

Проблема, часто возникающая в холодное время года. Решение подобной сложности предельно простое – необходимо всего лишь облить низ конструкции в меру горячей водой и немного подождать, после чего от проблемы не возникнет и следа.

Использование кипятка в такой ситуации будет неуместным. Это может привести к деформации изделия и неправильной его работы в дальнейшем.

Рисунок 3: Если примерзли секционные ворота

Возникновение вибрации при открытии и закрытии

Широко распространенная проблема, регулярно возникающая практически у каждого владельца ворот. Причиной возникновения такой неисправности являются ослабленные гайки и болты. Для решения возникшей ситуации достаточно затянуть эти детали.

Причиной возникновения такой неисправности являются ослабленные гайки и болты. Для решения возникшей ситуации достаточно затянуть эти детали.

Разрыв торсионной пружины

Выход из строя этого агрегата приведет к тому, что ворота не будут открываться. Единственным вариантом избавиться от возникшей сложности – полностью заменить пружину. Обычно такая сложность возникает не часто, однако хлопот доставляет изрядно.

Рисунок 4: Неисправность торсионной пружины

Какие поломки возможны еще?

Возможно возникновение и ряда других неполадок, которые тем или иным образом отобразятся на работе всей системы. Среди прочих вариантов можно выделить такие:

- секционные ворота не закрываются до конца;

- вибрация и сторонние шумы при открытии или закрытии;

- сгорание конденсатора, как следствие – дымление силового агрегата;

- неполадки с освещением.

Каждый из возможных вариантов может возникнуть в любой момент, потребуя ремонта или замены комплектующих. Важно помнить, что ремонт некоторых элементов лучше доверить профессионалам, особенно когда речь идет об электронике и двигателе.

Доверяйте ремонт специалистам, ведь это позволит значительно продлить работоспособность конструкции на десятилетия. Ваши ворота будут служить долго, если им уделять достаточное внимание.

Видео: как натянyть пружину на секционных воротах

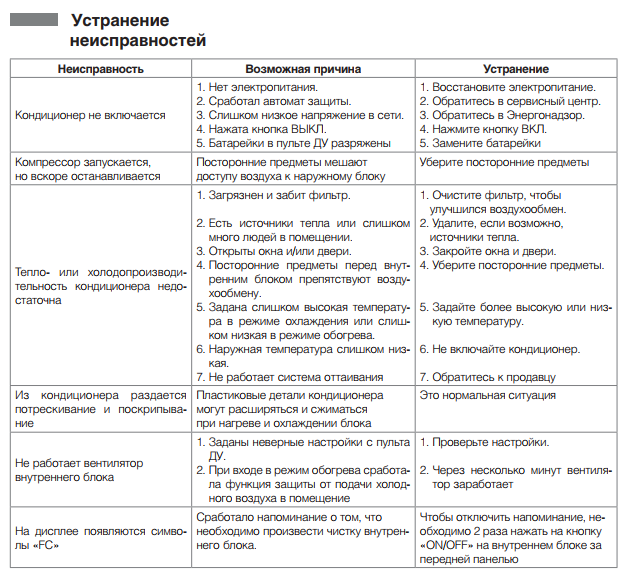

Поломки рохли – основные причины неисправностей

26.03.2019

Даже самое качественное складское оборудование рано или поздно ломается. Рохли – не исключение. Устройства в основном используются для перевозки грузов весом сотни килограмм и постоянно подвергаются высоким нагрузкам. В какой-то момент комплектующие перестают справляться со своими задачами, после чего следует выход из строя. Чтобы вернуть технику в работоспособное состояние, требуется провести квалифицированный ремонт и устранить поломки гидравлической тележки. Важные моменты этого процесса подробно рассматриваются в статье.

В какой-то момент комплектующие перестают справляться со своими задачами, после чего следует выход из строя. Чтобы вернуть технику в работоспособное состояние, требуется провести квалифицированный ремонт и устранить поломки гидравлической тележки. Важные моменты этого процесса подробно рассматриваются в статье.

Причины поломок тележек

- Захват грузов при транспортировке на частичную длину вил.

- Естественный износ.

- Неправильное использование.

- Истирание колес вследствие контакта с неровным напольным покрытием.

- Превышение предельно допустимой грузоподъемности.

- Заклинивание посторонних объектов между роликами.

- Повреждение компонентов.

- Частое превышение циклов накачивания гидравлического узла.

- Отсутствие или недостаток смазки в трущихся механизмах.

- Стирание или деформация площади вил.

Почему рохля не поднимается?

- Нехватка масла в гидравлическом узле.

- Изнашивание клапана.

- Зажатие клапанного рычага.

- Приход в негодность компонентов сальниковой группы.

- Поломка внутриклапанной пружины.

- Ослабление клапана для принудительного сброса показателя давления.

Порядок ремонта гидравлической тележки определяется характером неисправности. Для примера возьмем поломку из-за недостачи смазки в гидравлическом узле. Подобное происходит по нескольким причинам. Первая – рохля поставляется с несмазанным гидравлическим узлом. В основе нарушения работоспособности складской техники лежит человеческий фактор. Отвечающий за обслуживание оборудования персонал забывает выполнить заливку масла или не читает инструкцию производителя.

Что касается второй причины, то серьезная поломка проявляется из-за износа уплотнения, которое защищает нажимной плунжер от протечек. В результате масло вытекает наружу, и гидроузел остается без смазки. В обоих случаях неисправность устраняется элементарно. Достаточно залить подходящий состав в гидравлический узел, и тележка снова готова к интенсивной эксплуатации в складских помещениях. Единственную проблему доставляет выбор смазочного материала.

Единственную проблему доставляет выбор смазочного материала.

Согласно правилам эксплуатации большинства производителей, в гидроузлы рокл следует заливать обычное веретенное или всесезонное гидравлическое масло. Смазку легко купить в магазинах автомобильных запчастей. Чего не надо делать, так это пользоваться составами для двигателей легковых или грузовых машин. Смазочные материалы не имеют надлежащего показателя вязкости. Отсюда следует, что их использование является неэффективным и даже приносит вред.

Заливка масла в гидроузел тележки рохли не представляет ничего сложно. Сперва в нижнее положение приводится шток гидроузла. Затем откручивается так называемый «заливной болт». В спринцовку или шприц набирается смазка и заливается в гидравлический узел. Состав льется, пока не начинает переливаться через край. В конце рокла тестируется на предмет нормальной работоспособности. Если изнашивается резиновый уплотнитель нажимного плунжера, компонент меняется на новый.

Почему рокла не держит груз?

- Отсутствие смазки.

- Клапан обратного хода не справляется с нагрузками.

- Протечки в поршне или гидроманжете.

- Поломка в предохранительном клапане.

Чаще всего рохли перестают держать грузы из-за нарушений правил работы оборудования по использованию масла. Для смазки узлов техники применяются неподходящие составы, что приводит к износу колец и манжет. В итоге разрушается структура изделий, и они в буквальном смысле рассыпаются на части.

Чтобы избежать сворачивания масла, перед заливкой надо слить старый состав. Особое внимание стоит обратить на вязкость. Если тележка эксплуатируется в холодных условиях, целесообразно применять минимально вязкую смазку. В гидроузлы рохлей, которыми пользуются в теплых помещениях, лучше заливать густые составы.

Почему тележка не опускается?

- Неисправности в основном клапане гидроузла.

- Сильное поражение коррозией рычажно-тяговой системы.

- Деформация углового рычага.

- Изменение формы главного штока гидравлического цилиндра.

- Рычаг перепускного клапана не доходит до конечного положения.

Почему рохля криво поднимает груз?

Когда рокла начинает криво поднимать грузы, значит, произошла разбалансировка тяги механизма, который отвечает за поднятие и опускание вил. Поломка устраняется путем регулировки и правки соответствующего узла. Если ремонт гидравлической тележки проведен правильно, техника полностью восстанавливает работоспособность.

Подъемные механизмы размещаются у основания грузовых платформ рохлей и задействуются за счет нажатия специальных рычагов. На системы постоянно оказываются существенные нагрузки, что и приводит к дисбалансу тяги. Очень важно своевременно устранять любые нарушения работы, чтобы избегать полного выхода узлов из строя.

Почему рокла медленно поднимается?

Основной «симптом» поломки – слишком медленное возвращение вил в начальное положение. Причин у неисправности две. Первая состоит в избыточном объеме масла, которое залито в гидравлический узел. Для устранения медленного подъема надо избавиться от излишков смазки.

Для устранения медленного подъема надо избавиться от излишков смазки.

Вторая причина заключается в заклинивании или изменении формы отдельных компонентов подъемного механизма. Сломавшиеся детали либо ремонтируются, либо меняются на исправные комплектующие. Рекомендуется использовать оригинальные запчасти от завода-производителя роклы или ставить качественные аналоги.

Услуги по ремонту от ООО «Стелла-техник»

На базе компании работает современный сервисный центр, где проводится ремонт и техническое обслуживание любой складской техники. Благодаря большому опыту мастера организации устраняют поломки тележек в кратчайшие сроки. Если восстановление нормальной работы рохли требует замены комплектующих, специалисты применяют запчасти от ведущих мировых производителей.

По требованию клиента мастера проводят модернизацию роклы. Например, устанавливают ролики, которые выдерживают более высокие нагрузки, чем заводские детали. Поскольку компания располагает большими складскими запасами комплектующих, заказчикам не приходится долго ждать доставки запчастей. Часто ремонт проводится прямо в день обращения.

Часто ремонт проводится прямо в день обращения.

Чтобы узнать подробности заказа услуг по ремонту гидротележек, свяжитесь со специалистами ООО «Стелла-техник» по телефонному номеру +7 (495) 661-17-17.

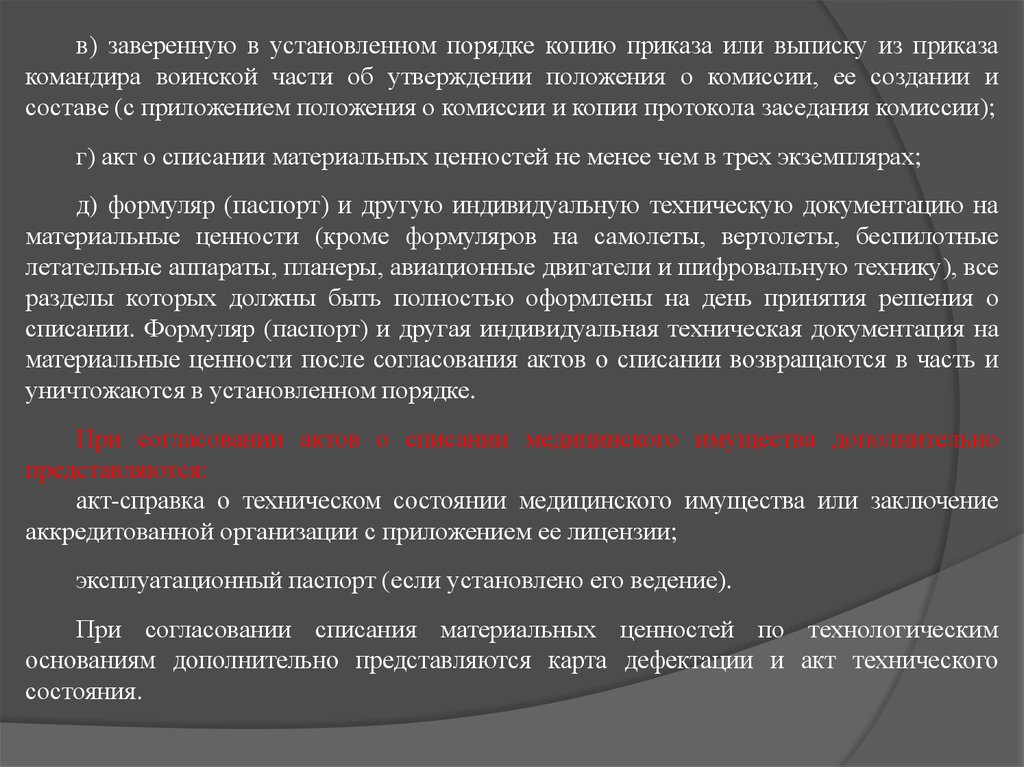

Понимание списания налогов для продавцов недвижимости

Если вы в настоящее время продаете свой дом или просто с радостью приняли предложение конкурентного покупателя, вы можете неожиданно осознать, что прирост капитала облагается налогом, как и определенные расходы. Итак, какие налоговые списания для продавцов доступны?

Вы можете минимизировать свой налог на прирост капитала — налоги, взимаемые с прибыли от продажи капитальных активов — двумя основными способами: «Ведите тщательный учет всех вычитаемых расходов и работайте со специалистом по налогам каждый год, когда вы продаете дом», — говорит Кристофер Скиннер. присяжный поверенный и сертифицированный бухгалтер (CPA) с более чем 20-летним опытом работы в области государственного бухгалтерского учета и частного сектора.

Мы просмотрели самые последние налоговые рекомендации IRS для продавцов жилья за 2022 год (тема 409 — ваш друг, наряду с публикацией 523) и сравнили заметки со Скиннером, чтобы предоставить вам 6 ключевых налоговых льгот, которые могут вас спасти. деньги приходят в апреле.

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ: Эта статья предназначена только для образовательных целей и не может рассматриваться как финансовая, налоговая или юридическая консультация. HomeLight всегда рекомендует вам обратиться к консультанту по поводу вашей собственной налоговой ситуации.

Что такое прирост капитала?

Вообще говоря, правительство хочет получить часть любого «прироста капитала» (также известного как прибыль), который вы получаете от продажи активов, таких как акции, облигации или, как вы уже догадались, собственности. К счастью, многие из дорогостоящих частей домовладения — капитальный ремонт, проценты по ипотеке и налог на имущество — могут быть вычтены, чтобы снизить сумму, которую IRS требует от вас платить налоги при продаже.

Способы минимизации налога на прирост капитала при продаже дома

1. Исключение усиления

Исключение прибыли технически не является вычетом, но оно повлияет на вашу прибыль с тем же эффектом: уменьшение налогооблагаемой прибыли.

Большинство продавцов, которые продают свое личное жилье (в отличие от инвестиционной недвижимости или второго дома), имеют право на исключение 250 000 долларов США, если они одиноки или состоят в браке и подают документы отдельно, и 500 000 долларов США, если они состоят в браке и подают документы совместно.

Чтобы полностью понять ценность исключения выгоды, вам нужно выучить пару новых словарных слов:

- Прирост капитала : налогооблагаемая прибыль, которую вы получаете от продажи вашего дома. Прирост капитала равен сумме, за которую вы продаете свой дом, минус базовая стоимость вашего дома.

- Базовая стоимость: Первоначальная цена покупки дома.

- База скорректированной стоимости : Сумма, которую вы заплатили за свой дом, плюс любые капитальные улучшения, которые вы в него вложили.

Если ваш прирост капитала за вычетом базисной стоимости составляет меньше, чем без учета прироста, на который вы имеете право, вы не будете платить IRS какие-либо налоги с вашего прироста. Если ваш прирост капитала за вычетом ваших затрат на основе превысит сумму вашего исключения, вы будете платить налог только с излишка. И, если вы вообще не имеете права на исключение, вы будете облагаться налогом на всю свою прибыль.

Как узнать, имею ли я право на исключение?

Согласно Публикации IRS 523, чтобы исключить вышеуказанные доходы из ваших налоговых обязательств, вы должны соответствовать следующим трем требованиям:

Право собственности: Вы владели недвижимостью не менее 24 месяцев в течение последних пяти лет.

Использование: Вы проживали в собственности не менее 24 месяцев в течение последних пяти лет.

Взгляд назад: Вы не исключили прибыль от продажи другого дома в течение двух лет с момента продажи этого дома

Пример:

София и Гаретт продают свое основное место жительства. Они купили дом за 350 000 долларов и потратили 50 000 долларов на капитальные ремонты на скорректированную сумму в 400 000 долларов. Они продают дом за 750 000 долларов (на рынке горячих продавцов) с приростом капитала в размере 350 000 долларов. София и Гаретт имеют право на исключение прибыли в размере 500 000 долларов, и, таким образом, никакая их прибыль от продажи не будет облагаться налогом IRS.

Они купили дом за 350 000 долларов и потратили 50 000 долларов на капитальные ремонты на скорректированную сумму в 400 000 долларов. Они продают дом за 750 000 долларов (на рынке горячих продавцов) с приростом капитала в размере 350 000 долларов. София и Гаретт имеют право на исключение прибыли в размере 500 000 долларов, и, таким образом, никакая их прибыль от продажи не будет облагаться налогом IRS.

Итак, если ваша прибыль меньше вашего исключения, хочет ли IRS вообще знать о продаже?

« Определенно, все равно сообщите об этом», — предостерегает Скиннер. «Если вы этого не сделаете, IRS вполне может предположить, что все это прибыль». По словам Скиннера, чтобы помочь вам сообщить о продаже в IRS, вам следует обратить внимание на форму 1099-S, выданную компанией, занимающейся продажей.

2. Частичное исключение усиления

Допустим, у вас не было возможности владеть домом или жить в нем в течение двух из последних пяти лет до даты продажи. IRS говорит, что вы все еще можете претендовать на частичное исключение прибыли.

Для участия в программе вашей основной причиной продажи дома должно быть изменение места работы, проблемы со здоровьем или непредвиденные обстоятельства. Чтобы узнать, какая часть вашей прибыли подлежит налогообложению, IRS направляет налогоплательщиков к Рабочему листу 3.

Пример:

Люк купил дом на Восточном побережье с намерением пустить корни рядом со своей работой. Однако у матери Люка неожиданно развивается состояние здоровья, требующее особого ухода на дому. Люк быстро решает переехать ближе к своей матери, чтобы помогать заботиться о ней и защищать ее интересы на протяжении всего лечения. Поскольку работа Люка требует присутствия на месте, его резкий переезд приводит к потере дохода и в финансовом отношении требует от него продажи своего дома. Лука соответствует частичному исключению выгоды. Он работает со своим налоговым консультантом и использует Рабочий лист 3, чтобы определить, какая часть его прибыли все еще подлежит налогообложению.

3.

Капитальные улучшения

Капитальные улучшения

Если прибыль от продажи вашего дома превышает порог освобождения от прироста капитала (250 000 долларов США для одиноких заявителей и 500 000 долларов США для заявителей, состоящих в браке), пришло время пересмотреть все капитальные улучшения, которые вы внесли в дом, пока вы им владели.

«Добавление капитальных улучшений к вашей основе затрат снижает ваши налоговые обязательства за счет уменьшения налогооблагаемой прибыли», — говорит Скиннер. Это сводится к следующему уравнению:

Налогооблагаемый доход = сумма реализации – скорректированная база

IRS Publication 523 определяет капитальное улучшение как любое улучшение дома, которое существенно «увеличивает рыночную стоимость дома, продлевает срок его полезного использования или адаптирует его для новых целей».

Текущий и рядовой ремонт дома — это , а не капитальных улучшений. Запутались в разнице?

Относитесь к ремонту как к реактивному проекту, за который вы беретесь, когда что-то ломается. Капитальные улучшения, напротив, представляют собой не реактивные ремонтные проекты, а скорее дальновидные и преднамеренные проекты, выполняемые с намерением повысить ценность.

Капитальные улучшения, напротив, представляют собой не реактивные ремонтные проекты, а скорее дальновидные и преднамеренные проекты, выполняемые с намерением повысить ценность.

Модернизация вашей кухни в этом столетии или открытие вашей планировки — это капитальные улучшения, которые отличаются от ремонта, потому что они являются инвестициями в стоимость дома — и они будут отражены в цене продажи дома. Вот почему они повышают стоимость вашего дома.

Ремонт протекающего крана или ремонт дыры в крыше, однако, не добавляет ценности. Они просто поддерживают исходное состояние и стоимость дома. Хотя они необходимы для поддержания вашего дома в рабочем состоянии и могут стоить немного, их нельзя вычесть из суммы продажи вашего дома.

Примеры капитальных улучшений

Так что же можно вычесть? На странице 9 публикации IRS 523 приведены конкретные примеры улучшений, которые фактически увеличивают стоимость дома и, таким образом, могут быть вычтены из вашего налогового обязательства:

- Новая спальня, ванная комната, терраса, гараж, веранда или патио

- Новое озеленение, подъездная дорожка, дорожка, забор, подпорная стена или бассейн

- Новые штормовые окна или двери, крыша, сайдинг или спутниковая антенна

- Новый чердак, стены, полы или трубы и воздуховоды

- Новый HVAC, печь, центральный увлажнитель, центральный вакуум, системы фильтрации воздуха/воды, электропроводка, система безопасности или система полива газонов

- Новая сантехника, септическая система, водонагреватель, система умягчения воды или система фильтрации

- Новая встроенная техника, модернизация кухни, напольное покрытие, ковровое покрытие от стены до стены или камин

«Важно помнить, что IRS перечисляет только примеры капитальных улучшений», — отмечает Скиннер. «Это не окончательный список». Ключ к определению того, являются ли капитальные затраты ремонтом или капитальным улучшением, сводится к добавленной стоимости.

«Это не окончательный список». Ключ к определению того, являются ли капитальные затраты ремонтом или капитальным улучшением, сводится к добавленной стоимости.

Помните, что вы не можете вычитать проекты капитального ремонта из налогооблагаемого дохода, такие как проценты по ипотеке или списание налога на имущество. Вместо этого эти сокращения прироста капитала добавляются к базовой стоимости вашего дома, чтобы уменьшить сумму, которую вы должны будете заплатить в виде налогов при продаже.

Пример:

Майлз покупает дом за 380 000 долларов и тратит 20 000 долларов на пристройку спальни и 10 000 долларов на ремонт кухни. Его скорректированная база составляет 410 000 долларов. Он продает дом за 600 000 долларов и вычитает свою скорректированную базу из реализованной суммы: 600 000 долларов — 410 000 долларов = 19 долларов.0,000. Поскольку Майлз имеет право на исключение в размере 250 000 долларов, он не должен платить налог на прибыль.

4. Коммерческие расходы

Расходы на продажу быстро увеличиваются — в среднем 31 000 долларов приходится на такие расходы, как реклама, комиссионные агентам и другие затраты на закрытие. К счастью, вы можете вычесть все эти расходы на продажу из своей прибыли, чтобы снизить свои налоговые обязательства.

К счастью, вы можете вычесть все эти расходы на продажу из своей прибыли, чтобы снизить свои налоговые обязательства.

Еще одна причина, по которой стоит нанять лучшего агента по недвижимости, который проведет вас через сложный процесс продажи дома, чтобы продать дом быстрее и дороже: вы можете полностью вычесть их гонорары из ваших обязательств по налогу на прирост капитала.

Свяжитесь с лучшим агентом, чтобы помочь максимизировать ценность

Даже агенты Rockstar не могут избавиться от ваших налоговых обязательств, но данные HomeLight показывают, что лучшие 5% агентов в США помогают клиентам продать свой дом на 10% дороже чем средний агент по недвижимости, помогая компенсировать налоговый счет.

Найти агента

Примеры вычитаемых расходов на продажу

Скиннер говорит, что очень важно отслеживать все деньги, которые вы тратите, привлекая высокие ставки на свой дом. «Помните, что постановка также является расходом на продажу», — отмечает он, наряду с другими расходами на продажу, подробно описанными в публикации IRS 523: 9. 0003

0003

- Комиссионные агента по недвижимости : Обычно продавец платит комиссионные за продажу, которые делятся между агентом по недвижимости и агентом покупателя. Калькулятор комиссии HomeLight позволяет вам получить доступ к данным о комиссии, характерной для вашего города — в среднем по стране она составляет 5,8% от продажной цены. Эта комиссия покрывает помощь вашего агента в ценообразовании, маркетинговое мастерство и экспертные навыки ведения переговоров, а также другие услуги.

- Налоги на передачу/регистрационные сборы: Налоги на передачу собственности представляют собой разовые сборы, взимаемые при продаже жилья в виде процента от стоимости имущества, обычно уплачиваемые владельцем. Налоги на передачу покрывают стоимость передачи права собственности на дом его новому владельцу и различаются в зависимости от штата, округа и города. Некоторые штаты вообще не взимают налогов на передачу. Однако, если вы должны их заплатить, их можно рассматривать как расходы на продажу.

- Плата за расчет или условное депонирование : Плата за расчет, иногда называемая комиссией за условное депонирование, уплачивается непосредственно сторонней компании, которая занимается переводом денег и прав собственности при продаже вашего дома. Сборы за расчет обычно делятся между покупателем и продавцом в зависимости от цели конкретного сбора за расчет и того, что принято на рынке, где находится недвижимость, но во многих случаях вопрос о том, кто платит эти сборы, может быть предметом переговоров. Ожидайте, что они будут стоить около 1% от продажной цены дома.

- Плата за регистрацию : Плата за регистрацию представляет собой единовременный расход, взимаемый государством для регистрации продажи вашего дома его новому владельцу. Вопрос о том, оплачивает ли покупатель или продавец комиссию, является предметом переговоров. Плата за запись сильно различается в зависимости от округа: от 15 до 60 долларов за страницу.

- Плата за рекламу : Сколько вы потратили на рекламу своего дома покупателям? По данным Ассоциации по планированию недвижимости, 90% домов, подготовленных до листинга, ушли с рынка быстрее, чем дома без стадии, но в среднем эта подготовка приносит до 1500 долларов.

Добавьте домашнюю фотосъемку, и у вас будет значительная сумма вычитаемых расходов. Только будьте осторожны, чтобы не окунуться дважды; если ваш агент включил расходы на эти маркетинговые услуги в свою комиссию, вы не можете дважды учитывать их как расходы на продажу.

Добавьте домашнюю фотосъемку, и у вас будет значительная сумма вычитаемых расходов. Только будьте осторожны, чтобы не окунуться дважды; если ваш агент включил расходы на эти маркетинговые услуги в свою комиссию, вы не можете дважды учитывать их как расходы на продажу. - Гонорары адвокатов : Если вы нанимаете юриста для помощи в продаже вашего дома (в некоторых штатах это требуется), будьте готовы платить от 200 до 600 долларов в час.

- Ипотечные баллы или сборы по кредиту, уплачиваемые от имени покупателя : Оплачиваемые продавцом баллы — это уступки, выплачиваемые продавцом от имени покупателя для снижения процентной ставки по ипотечному кредиту. Они выплачиваются единовременно продавцом, чтобы подсластить продажу покупателю. Сумма, которую вы потратите на баллы, будет зависеть от количества баллов, которые вы покупаете, и цены дома.

- Плата за оценку : Плата за оценку выплачивается для получения нейтральной оценки стоимости вашего дома и, как правило, оплачивается покупателем и требуется его кредитором, хотя вы можете покрыть некоторую часть, чтобы сделать сделку более привлекательной.

Стоимость экспертизы в среднем 300-400 долларов.

Стоимость экспертизы в среднем 300-400 долларов.

Вполне вероятно, что вы не понесете все эти расходы при продаже дома.

Следите за своими квитанциями и счетами за все услуги, связанные с продажей вашего дома, чтобы вы знали, где вы находитесь до налогового сезона. Многие затраты на закрытие будут подробно описаны в расчетном листе, подготовленном вашим агентом по закрытию (или, в некоторых штатах, адвокатом).

Пример:

Скорректированная стоимость дома Эйвери и Тейлора составляет 350 000 долларов. Они продают свой дом за 850 000 долларов. Их комиссионные сборы, включая агентские комиссионные, комиссионные за условное депонирование, гонорары адвокатов и расходы на рекламу, составляют 65 000 долларов. Чтобы рассчитать реализованную сумму, они вычитают свои расходы на продажу из продажной цены своего дома: 850 000 долларов – 65 000 долларов США = 785 000 долларов США. Их налогооблагаемая прибыль равна их реализованной сумме за вычетом скорректированной базы: 785 000 долларов – 350 000 долларов США = 435 000 долларов США. Поскольку они имеют право на исключение в размере 500 000, Эйвери и Тейлор не обязаны платить налог на прирост капитала.

Поскольку они имеют право на исключение в размере 500 000, Эйвери и Тейлор не обязаны платить налог на прирост капитала.

5. Вычет процентов по ипотеке

Хотя технически это не налоговая льгота для конкретного продавца, мы были бы упущены, если бы не упомянули налоговый вычет по процентам по ипотеке. Домовладельцы уже давно пользуются вычетом налога на проценты по ипотечным кредитам как одним из основных преимуществ владения домом. Независимо от того, как долго ваш дом находится на рынке, если у вас есть ипотека на дом, который вы продаете — и это ваш основной дом — есть хороший шанс, что вы сможете вычесть проценты по ипотеке из подоходного налога.

IRS позволяет вычитать проценты по кредиту на сумму до 750 000 долларов США на дома, купленные после 15 декабря 2017 года, по сравнению с 1 миллионом долларов США по кредитам, полученным до вступления в силу Закона о снижении налогов и занятости (TCJA). Поскольку, согласно данным переписи населения 2021 года о продажах домов, большинство домов в стране стоят значительно ниже 750 000 долларов США, большинство домовладельцев могут полностью вычесть проценты по ипотеке, используя форму 1040, Приложение А о постатейных вычетах.

В дополнение к процентам по ипотеке вам также следует проверить, можете ли вы вычесть «баллы» по ипотеке, которые описывают сборы, которые вы, возможно, заплатили за получение ипотеки, например предоплату процентов или комиссию за выдачу кредита.

Однако имейте в виду, что есть 9 требований, которым вы должны соответствовать, чтобы «вычесть баллы полностью в том году, когда вы их выплачиваете», которые вы можете найти на этой странице.

«Обычно, если у вас есть дом с ипотекой, вы должны перечислить его», — говорит Скиннер. «Но имейте в виду, стандартный вычет увеличился, поэтому есть обстоятельства, когда стандартный вычет более благоприятен. Например, если вы на пенсии, а дом оплачен».

Если ваши детализированные вычеты в сумме не превышают стандартный вычет, в ваших интересах воспользоваться стандартным вычетом: 12 550 долларов США для лиц, подающих документы в одиночку, и 25 100 долларов США для тех, кто состоит в браке и подает документы совместно в 2021 налоговом году. Если ваши совокупные вычитаемые расходы, включая такие вещи, как налоги на имущество (см. ниже), проценты по ипотечным кредитам и благотворительные взносы, не превышают этой суммы, нет смысла перечислять их по пунктам.

Если ваши совокупные вычитаемые расходы, включая такие вещи, как налоги на имущество (см. ниже), проценты по ипотечным кредитам и благотворительные взносы, не превышают этой суммы, нет смысла перечислять их по пунктам.

Не уверен, где ты стоишь? Работайте со специалистом по налогам, который поможет вам заполнить форму детализации и подтвердит, можете ли вы списать проценты по ипотеке и баллы по ипотеке, учитывая требования.

Пример:

Наоми не замужем, и в 2021 году она заплатила 2 500 долларов в виде налога на недвижимость и 10 000 долларов в виде процентов по ипотечному кредиту. Она задается вопросом, имеет ли смысл перечислять и урезать ее налогооблагаемый доход на 12 500 долларов или воспользоваться стандартным вычетом. Других вычитаемых расходов у нее нет. Наоми видит, что, поскольку стандартный вычет за одного заявителя составляет 12 550 долларов, использовать стандартный вычет выгодно.

6. Государственные и местные налоги на имущество

Согласно данным WalletHub и Бюро переписи населения, средний налог на имущество, уплачиваемый по стране ежегодно, составляет 2471 доллар США. К счастью, весь этот налог, вероятно, будет вычтен для среднего американца. Хотя эта налоговая льгота не обязательно предназначена для продавцов, вы все равно можете воспользоваться ею для любых налогов, которые вы заплатили за ту часть года, в которой вы все еще владели домом.

К счастью, весь этот налог, вероятно, будет вычтен для среднего американца. Хотя эта налоговая льгота не обязательно предназначена для продавцов, вы все равно можете воспользоваться ею для любых налогов, которые вы заплатили за ту часть года, в которой вы все еще владели домом.

Закон о сокращении налогов и занятости от 2017 года ограничивает сумму, которую домовладелец может вычесть из налога на имущество, подоходного налога штата и местного уровня или налога с продаж, на уровне 10 000 долларов США, и вы можете вычитать налоги на имущество только в том случае, если они были начислены вашим местным правительством и уплачены в предыдущем году. .

Что это означает для продавцов жилья? Если вы в курсе налогов на недвижимость на момент продажи дома, вы можете использовать то, что вы заплатили в прошлом году в виде налогов, чтобы рассчитать свой вычет за этот год до даты продажи недвижимости — до 10 000 долларов США.

Как и проценты по ипотечным кредитам, налоги на имущество являются постатейным вычетом. Ознакомьтесь с Приложением A (Форма 1040), чтобы ознакомиться с тем, как работает систематизация налогов на недвижимость. Как всегда при детализации, иногда выгодно использовать стандартный вычет. Всегда стоит проконсультироваться со специалистом по налогам, чтобы точно оценить вашу ситуацию и обработать цифры.

Ознакомьтесь с Приложением A (Форма 1040), чтобы ознакомиться с тем, как работает систематизация налогов на недвижимость. Как всегда при детализации, иногда выгодно использовать стандартный вычет. Всегда стоит проконсультироваться со специалистом по налогам, чтобы точно оценить вашу ситуацию и обработать цифры.

Пример:

Малкольм и Гвен заплатили 1000 долларов налога на недвижимость за год, предшествующий году, в котором они продали свой дом. В том году, когда они продали свой дом, они законно владели недвижимостью в течение 230 дней. Чтобы рассчитать их вычет за этот год, количество дней, в течение которых они владели недвижимостью в год продажи (230), на количество дней в году (365 или 366 в високосном году), чтобы получить эту десятичную дробь. в год: 0,630. Они умножают десятичную дробь на сумму, которую они заплатили за год до продажи: 0,630 x 1000 долларов = 630 долларов. Это налоговый вычет Малкольма и Гвен.

Виды коммерческих расходов, которые нельзя списывать

В Интернете существует множество мифов о дедукции. Не попадайтесь в ловушку, предполагая, что вы можете списать эти расходы, и помните, что налоговое законодательство постоянно развивается. Для получения наиболее точной информации всегда следует обращаться к самой последней документации IRS или к специалисту по налогам.

Не попадайтесь в ловушку, предполагая, что вы можете списать эти расходы, и помните, что налоговое законодательство постоянно развивается. Для получения наиболее точной информации всегда следует обращаться к самой последней документации IRS или к специалисту по налогам.

Расходы на переезд

Думали, что вы можете вычесть стоимость U-образной перевозки, упаковочной ленты, ящиков или транспортной бригады? Извините, это просто не вещь — , если только вы не военный.

Согласно публикации IRS 3, вы можете исключить расходы на переезд из своего дохода, только если вы соответствуете следующим условиям:

- Вы являетесь военнослужащим на действительной службе.

- Вы переезжаете на постоянное место жительства из-за военного приказа.

Если вы соответствуете этим критериям, вы можете запросить возмещение расходов на переезд, используя форму 3903. Обратите внимание, однако, что вы можете вычесть только то, что IRS считает «разумным для обстоятельств вашего переезда», что включает в себя транспортировку и хранение вашего имущества, а также проезд из старого дома в новый, включая проживание. К сожалению, , а не , включает стоимость питания.

К сожалению, , а не , включает стоимость питания.

Общий ремонт дома

В то время как вам разрешено увеличить базовую стоимость за счет дополнительных затрат, потраченных на капитальный ремонт дома, вам не разрешено вычитать заурядный ремонт, необходимый для поддержания состояния вашей собственности, или получить он готов к продаже в соответствии с действующим налоговым кодексом Публикация 523.

Запутались в разнице между ремонтом и капитальным улучшением?

«Некоторым домовладельцам это может показаться темным местом», — говорит Скиннер. Ключевое отличие заключается в добавленной стоимости.

Ремонт — это то, что вы делаете в ответ на поломку, чтобы сохранить вещи в исходном состоянии — подстричь газон, прочистить трубы, перекрасить грязные стены.

Капитальные улучшения, с другой стороны, представляют собой дальновидные проекты, которые вы делаете с намерением повысить ценность.

Например, вы не можете вычесть стоимость чистки ковров в вашем доме или найма газонокосилки, чтобы не отставать от травы. Однако вы можете вычесть стоимость отделки подвала, рентабельность инвестиций в которую составляет 70%, или заменить неприглядные старые полы полированной древесиной, что повысит стоимость вашего дома в среднем на 6555 долларов.

Однако вы можете вычесть стоимость отделки подвала, рентабельность инвестиций в которую составляет 70%, или заменить неприглядные старые полы полированной древесиной, что повысит стоимость вашего дома в среднем на 6555 долларов.

Пример:

На выходных Лариса решает серьезно заняться домашними делами. На повестке дня: вымощение внутреннего дворика, чтобы создать четко идентифицируемую развлекательную зону за пределами главного входа в ее дом, устранение неприглядного раствора в ее ванне и повесить свежий комплект штор в ее спальне, чтобы улучшить эстетику пространства. Какие из них подлежат вычету?

Ответ: только тротуарная плитка, которая увеличивает стоимость на 3563 доллара. Хотя рутинный ремонт ванны и новые окна делают помещение более пригодным для жизни и приятным, ни то, ни другое не считается капитальным улучшением.

Что я могу вычесть при продаже моего второго дома?

«Кроме потери исключения, применяются другие правила», — говорит Скиннер. Это означает, что хотя вы должны платить налог на прирост капитала с любой прибыли от продажи второго дома, вы все равно можете претендовать на следующие вычеты:

Это означает, что хотя вы должны платить налог на прирост капитала с любой прибыли от продажи второго дома, вы все равно можете претендовать на следующие вычеты:

- Все расходы на продажу должны быть учтены в вашей реализованной сумме, чтобы свести к минимуму вашу налогооблагаемую прибыль.

- В большинстве случаев продавцы по-прежнему могут вычитать полные проценты по ипотечному кредиту на сумму до 750 000 долларов США за дома, приобретенные после 15 декабря 2017 года в качестве второго дома.

- «Налоги штата и местные налоги на имущество, как правило, подлежат вычету», согласно IRS, и вы все равно можете вычесть до 10 000 долларов в виде государственных и местных налогов всего между всем имуществом, которым вы владеете согласно налоговой декларации. Если вы уже соответствуете или превышаете этот лимит в своем первом доме, вы не сможете вычесть дополнительный налог на имущество со второго дома.

Как и в случае с большинством налоговых ситуаций, Скиннер говорит, что разумно проконсультироваться с налоговым консультантом, чтобы с уверенностью максимизировать свои вычеты, которые варьируются от штата к штату и из года в год.

Источник изображения заголовка: (Sarah Pflug / Burst)

Можете ли вы списать улучшения дома на налоги в 2020 году?

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ: Информация в этом сообщении блога предназначена для использования в качестве полезного руководства и только в образовательных целях. Это не юридическая или профессиональная налоговая консультация. Если вам нужна помощь в сортировке доступных налоговых вычетов, связанных с домом и прочим, обратитесь к квалифицированному специалисту по налогам.

2020 год был важным годом для потребительского ремонта. С начала пандемии 76% агентов по недвижимости сообщили, что на их рынке наблюдается рост активности в сфере ремонта. Уже в ноябре продажи Home Depot выросли на 23,2%, превысив прогнозы эффективности компании по всем направлениям.

В преддверии налогового сезона многие домовладельцы задаются вопросом: могу ли я списать расходы на дорогостоящую реконструкцию ванной комнаты, пристройку террасы или модернизацию кухни?

Мы не хотим разочаровывать, но «подавляющее большинство домашних улучшений не подлежат вычетам», — говорит Стефани Нг, дипломированный бухгалтер и автор Как сдать экзамен CPA . Правда ранит, но лучше знать налоговый кодекс, чем предполагать, что ремонт в связи с пандемией поможет вам сэкономить на том, что вы должны дяде Сэму.

Правда ранит, но лучше знать налоговый кодекс, чем предполагать, что ремонт в связи с пандемией поможет вам сэкономить на том, что вы должны дяде Сэму.

В этом руководстве мы проконсультировались с аудиторами и изучили документы IRS, чтобы прояснить неправильные представления о налоговых вычетах на благоустройство дома и пролить свет на несколько менее известных налоговых льгот, на которые вы можете претендовать как домовладелец.

Источник: (Pixabay/Pexels)

Как работает капитальный ремонт

Давайте проясним: стоимость вашего нового душа или ремонта крыши не приведет к прямому уменьшению ваших подоходных налогов. Путаница возникает из-за онлайн-отчетов, которые могут ошибочно ссылаться на датированный федеральный кодекс IRS, который позволял продавцам жилья вычитать расходы на «ремонт», такие как «расходы на покраску дома, посадку цветов и замену разбитых окон», выполненные в 90 дней до закрытия дома для перепродажи.

Эта налоговая льгота больше не существует.

Несмотря на то, что вы не можете списать улучшения дома как статью в налоговой декларации, некоторые виды ремонта дома будут квалифицироваться как «капитальные улучшения». Капитальные улучшения могут избавить вас от необходимости платить больше в виде прироста капитала, когда придет время продавать дом. Поэтому, даже если вы не продали свой дом в течение предыдущего налогового года, вы все равно должны отслеживать квитанции по любым крупным проектам, когда бы это ни пришло.

Вот почему:

Прирост капитала от вашего основного дома, объяснение

Когда вы продаете капитальный актив, такой как недвижимость, правительство обычно хочет получить часть прибыли. Однако в качестве стимула для поощрения домовладения вы можете исключить до 250 000 долларов прибыли от продажи при подаче налогов в качестве физического лица — при условии, что вы жили в нем и владели им не менее двух из последних пяти лет. Налогоплательщики, подающие совместную декларацию с супругом, могут исключить до 500 000 долларов из этой прибыли. В любом случае, если ваша прибыль не превышает максимального предела, вам, скорее всего, не нужно будет сообщать о продаже дома в налоговой декларации.

В любом случае, если ваша прибыль не превышает максимального предела, вам, скорее всего, не нужно будет сообщать о продаже дома в налоговой декларации.

Прирост капитала рассчитывается путем вычета продажной цены вашего дома за вычетом его скорректированной стоимости. База корректировки стоимости — это причудливый способ указать первоначальную стоимость дома (т. Е. То, что вы заплатили за него во время покупки) плюс стоимость любых соответствующих капитальных улучшений и комиссионных за продажу, таких как агентские комиссионные.

Капитальные улучшения и ваша основа затрат

Все еще с нами? Вот где капитальные улучшения вступают в игру.

Предположим, вы купили свой дом за 250 000 долларов, но потратили 30 000 долларов на его улучшение. Спустя годы вы продаете его за 525 000 долларов на быстро растущем рынке.

Вы бы рассчитали свой прирост капитала следующим образом:

525 000 долларов США (цена продажи)

–

280 000 долларов США (первоначальная цена 250 000 долларов США + 30 000 долларов США на улучшения — для упрощения мы собираемся не учитывать комиссию за продажу)

= прирост капитала в размере 245 000 долларов США

В этом случае капитальное улучшение на 30 000 долларов уменьшило вашу налогооблагаемую прибыль с 275 000 долларов (525 000–250 000 долларов без учета ремонта) до 245 000 долларов с учетом улучшения.

Для одного файлера это важно. Вы только что перешли от необходимости платить налоги с прибыли в размере 25 000 долларов США к тому, что вам вообще не нужно сообщать о продаже, потому что прибыль падает ниже предела исключения в размере 250 000 долларов США.

Без улучшений вам пришлось бы платить долгосрочный налог на прирост капитала в размере 0%, 15% или 20% в зависимости от уровня вашего дохода на эти дополнительные 25 000 долларов, при условии, что вы владеете домом более года. Если вы владели домом за меньше в течение года, прибыль будет облагаться налогом как обычный доход.

Капитальные улучшения и ремонт

Хитрость в том, что вы не можете предположить, что любой ремонт старой сантехники будет улучшением. Согласно определению IRS, капитальные улучшения должны увеличить стоимость дома, изменить его использование или существенно продлить срок его полезного использования. Если вы чините что-то сломанное, это обычно считается базовым обслуживанием и не будет квалифицироваться как налоговый вычет, если только вы не используете дом в качестве инвестиционной собственности. Для получения дополнительной информации о вычете расходов на ремонт и улучшения в качестве владельца сдаваемого в аренду имущества посетите публикацию IRS 527.

Для получения дополнительной информации о вычете расходов на ремонт и улучшения в качестве владельца сдаваемого в аренду имущества посетите публикацию IRS 527.

Согласно публикации IRS 523 о продаже вашего дома, капитальные улучшения включают:

- Пристройки к дому : пристройка к спальне, ванной, террасе, гаражу, веранде или патио

- Газон и территория: озеленение, работы на подъездных дорожках, благоустройство дорожек, заборы, подпорные стены или бассейн

- Внешний вид: новая комната, сайдинг, штормовые окна/двери или даже новая спутниковая антенна

- Изоляция: добавление изоляции на чердак, стены, полы или воздуховоды

- Системы: добавление или полная замена систем HVAC, печи, воздуховодов, центрального увлажнителя, центрального вакуума, систем фильтрации воздуха или воды, новой электропроводки, систем безопасности или систем полива газонов

- Сантехника: усовершенствования септической системы, водонагревателя, системы умягчения воды или системы фильтрации воды

- Интерьер: встроенная техника, модернизация кухни, новый пол, ковровое покрытие или установка камина

Вы можете обратиться к нашему руководству по капитальному ремонту и капитальному ремонту, чтобы лучше понять, какие проекты предлагают какие-либо налоговые льготы. Но прежде чем приступать к любому проекту, который, по вашему мнению, увеличит ваши затраты, дважды проверьте, можно ли его считать улучшением, посоветовавшись с доверенным специалистом по налогам.

Но прежде чем приступать к любому проекту, который, по вашему мнению, увеличит ваши затраты, дважды проверьте, можно ли его считать улучшением, посоветовавшись с доверенным специалистом по налогам.

Источник: (picjumbo.com/Pexels)

Сохраняйте квитанции об улучшении дома до момента продажи

Если вы полагаетесь на улучшения дома, чтобы увеличить его основу и уменьшить потенциальную прибыль от продажи вашего дома, вам необходимо вести тщательный учет квитанций и счетов по проектам. В любом случае это хорошая практика, говорит Аманда Джонс, агент по недвижимости из Сан-Франциско с почти 20-летним опытом работы.

«Хранение квитанций полезно не только для уплаты налогов, — объясняет Джонс. «Во многих случаях вам необходимо предоставить их как часть раскрытия информации. Многие раскрытия информации в Калифорнии просят вас приложить квитанции, планы и все, что вы сделали в отношении вашего дома или ремонта».

Записи, помогающие определить базовую стоимость, включают счета-фактуры от подрядчиков, квитанции о реализации проектов «сделай сам» и расходы на получение разрешений, связанные с каждым улучшением.

Ремонт для медицинских целей

Если вам, вашему супругу или иждивенцу требуется ремонт вашего дома в медицинских целях, у вас есть возможность списать стоимость этих проектов в соответствии с Публикацией 502 налогового кодекса IRS по капитальным затратам. Эти улучшения будут относиться к медицинским расходам, а не к расходам на благоустройство дома, и могут включать что угодно, от постоянного ремонта до стоимости установки медицинского оборудования.

Однако, если ремонт действительно увеличивает стоимость вашего дома, вычеты могут быть сложными, говорит Нг. Допустим, вы отремонтировали кухонные шкафы и опустили их, чтобы облегчить доступ. Стоимость проекта составляет 20 000 долларов, и он добавит 8 000 долларов к стоимости вашего дома. В этом случае оставшиеся 12 000 долларов могут быть вычтены как медицинские расходы.

Возможность воспользоваться этим вычетом создает значительный барьер для входа, объясняет Нг. Вы должны указать свою годовую налоговую декларацию, чтобы получить эту льготу, но из-за Закона о сокращении налогов и занятости (TCJA) намного сложнее превысить стандартный вычет, чем это было раньше.

В дополнение к сложности вы можете вычесть только те медицинские расходы, которые превышают 7,5% вашего скорректированного валового дохода (AGI). «Соответствие всем этим критериям практически невозможно для подавляющего большинства налогоплательщиков», — говорит Нг.

Расходы на переезд для военных

Если вы переезжаете и служите в армии, вы можете списать свои расходы на переезд и переезд, которые еще не возмещены. Однако, согласно IRS, переезд должен быть постоянной сменой места жительства при следующих обстоятельствах:

- Переезд на Ваш первый действующий пост

- Переход с одного поста на другой

- Переезд с вашего последнего поста в дом в США. Этот переезд должен произойти в течение года после того, как вы закончите действительную службу.

Согласно Публикации 3 IRS, действующие военнослужащие могут вычесть следующие расходы, связанные с переездом:

- Командировки: проживание, авиабилеты и транспортные расходы (бензин, пошлины и масло)

- Перемещаемые предметы: расходы, связанные с арендой прицепа, профессиональными услугами по переезду, упаковкой и страхованием, а также расходы на хранение в течение 30 дней после переезда

В то время как действующие военнослужащие могут списывать расходы, связанные с их переездом, Нг предупреждает, что вы «можете насчитать только разумные затраты». Это означает, что роскошное проживание в отеле или чрезмерные услуги по переезду в белых перчатках могут быть исключены. Кроме того, большая часть расходов на переезд в любом случае покрывается за счет разрешенных военных пособий, что может сделать налоговые льготы бесполезными.

Это означает, что роскошное проживание в отеле или чрезмерные услуги по переезду в белых перчатках могут быть исключены. Кроме того, большая часть расходов на переезд в любом случае покрывается за счет разрешенных военных пособий, что может сделать налоговые льготы бесполезными.

Источник: (Андреа Дэвис / Pexels)

Помещение, используемое в качестве домашнего офиса (только для самозанятых)

По оценкам, в 2021 году 30% рабочей силы будут работать из дома, что вызывает любопытство в отношении налоговых вычетов из домашнего офиса. Однако, по данным IRS, только те, кому работающие не по найму и ведущие большую часть своего бизнеса вне комнаты, могут претендовать на вычет домашнего офиса. TCJA исключил возможность для удаленных работников, работающих на работодателя, претендовать на этот вычет.

Если вы имеете право на вычет, вы можете рассчитать списание одним из двух способов:

Фактические расходы:

С помощью этого метода вы можете вычесть определенные не подлежащие вычету расходы на жилье в качестве списаний бизнеса на основе процентной доли дома, используемого исключительно в качестве офисного помещения. Итак, если у вас есть офис площадью 100 квадратных футов в доме площадью 1000 квадратных футов, ваш офис составляет 10% вашего дома. Это означает, что вы можете вычесть 10% годовых расходов на коммунальные услуги, сборы ТСЖ, страхование домовладельцев и тому подобное.

Итак, если у вас есть офис площадью 100 квадратных футов в доме площадью 1000 квадратных футов, ваш офис составляет 10% вашего дома. Это означает, что вы можете вычесть 10% годовых расходов на коммунальные услуги, сборы ТСЖ, страхование домовладельцев и тому подобное.

Вы также можете вычесть расходы как прямые расходы. Допустим, вы решили перекрасить свой офис в свежий оттенок серого — вы можете вычесть общую стоимость расходов на покупку расходных материалов и любых других расходов, связанных с завершением проекта. Вы также можете вычесть расходы на вторую служебную телефонную линию (отдельно от вашей основной телефонной линии) в качестве списания служебных расходов.

Упрощенный метод:

Если во всей вышеизложенной математике сложно разобраться, вместо этого вы можете воспользоваться упрощенным вычетом из домашнего офиса. Для 2020 налогового года просто умножьте 5 долларов на площадь вашего дома. Для офиса стоимостью 2000 квадратных футов это вычет в размере 1000 долларов. Обратите внимание, что этот вычет ограничен 300 квадратных футов.

Обратите внимание, что этот вычет ограничен 300 квадратных футов.

Для получения более подробной информации о списании домашнего офиса см. Публикацию IRS 587: Использование вашего дома в коммерческих целях.

Источник: (Vivint Solar/Unsplash)

Энергосберегающие улучшения

Согласно форме IRS 5695, установка любого из следующих энергоэффективных улучшений может привести к налоговой льготе:

- Солнечные панели/черепица

- Солнечные водонагреватели

- Малые ветряные турбины

- Свойство топливных элементов

- Геотермальные тепловые насосы

Этот налоговый кредит покрывает только часть оборудования, составляющую 30% стоимости установки для большинства улучшений. Единственным исключением является собственность на топливные элементы, которая ограничена кредитом в 500 долларов, независимо от ее стоимости, говорит Нг.

Списание на улучшения дома: Знайте ограничения

При составлении бюджета на улучшение дома вы, как правило, не можете рассчитывать на экономию налогов, чтобы облегчить финансовое бремя.

Добавьте домашнюю фотосъемку, и у вас будет значительная сумма вычитаемых расходов. Только будьте осторожны, чтобы не окунуться дважды; если ваш агент включил расходы на эти маркетинговые услуги в свою комиссию, вы не можете дважды учитывать их как расходы на продажу.

Добавьте домашнюю фотосъемку, и у вас будет значительная сумма вычитаемых расходов. Только будьте осторожны, чтобы не окунуться дважды; если ваш агент включил расходы на эти маркетинговые услуги в свою комиссию, вы не можете дважды учитывать их как расходы на продажу. Стоимость экспертизы в среднем 300-400 долларов.

Стоимость экспертизы в среднем 300-400 долларов.